Antecedentes para entender el flujo de inversión

Los antecedentes históricos del flujo de inversión se refieren a la valoración de las empresas cuya esencia es conocer el estado en la situación patrimonial de las empresas, así como realizar diferentes escenarios de proyecciones, es decir, saber a grandes rasgos cómo y cuál será el desempeño de la empresa o negocio en un plazo determinado.

Algunos especialistas consideran que este concepto se desarrolló a mediados del siglo XX en Estados Unidos, bajo el enfoque de valoración por descuento de cash-flow, que implica valorar una empresa por la capacidad de ésta para generar flujos de caja libre, a mediano y largo plazo, por lo que deberán estar actualizados al presente.

La idea de valorar una empresa ha entrado en debate, es decir, se ha reflexionado sobre cómo saber el valor correcto o justo de una empresa. En ese sentido es importante tener en consideración la discusión entre valor y precio, ya que la empresa tendrá distinto valor para diferentes compradores y vendedores.

Desde el enfoque económico, el valor es el grado de utilidad o aptitud de las cosas para proporcionar bienestar o para satisfacer necesidades, en el terreno de las empresas, es el grado de utilidad que proporciona a sus usuarios o propietarios; puede variar para compradores y vendedores.

Por otro lado, el precio es la cantidad que se acuerda acorde a ciertos factores de mercado para realizar una transacción u operación de compra-venta de una acción o de la misma empresa. El precio se traduce en dinero, el cual es una convención que favorece la transacción de bienes y servicios. Existen diversos métodos para conocer el valor de las empresas como son, los patrimoniales, mixtos o los que están basados en la rentabilidad.

La correlación con el flujo de caja

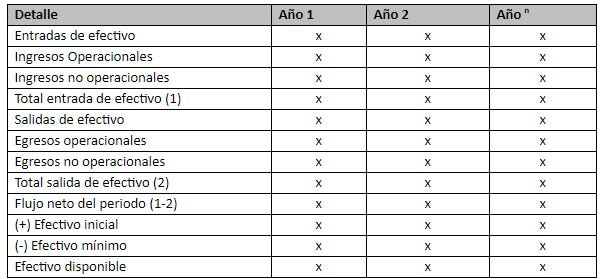

El flujo de caja, que como se mencionó, está vinculado con la inversión y se refiere a un informe que registra ingresos y egresos de dinero que tiene una organización en un cierto período, como son las ventas, cobro de alquileres, intereses, etc. Por concepto de egresos, estos pueden ser: pago de facturas, impuestos, sueldos, amortizaciones de deuda, préstamos, intereses, entre otros servicios.

De acuerdo con especialistas, a la diferencia entre ingresos y egresos se conoce como saldo de flujo neto, por lo tanto, es un indicador respecto al nivel de liquidez de la empresa. Si el saldo es positivo, se traduce en mayores ingresos, mientras que si son negativos, es que los egresos fueron mayores al capital que percibió la empresa.

En la contabilidad financiera, es uno de los indicadores importantes, porque brinda información relevante, lo cual debe de realizarse con cierta periodicidad, sobre todo en las medianas y grandes empresas que requieren esta visibilidad sobre las bases económicas.

El estado de flujos de efectivo es realizada por tesoreros o contadores con cierta especialización, que con el uso de ciertas herramientas pueden evaluar la capacidad y el nivel de desempeño de un negocio para generar riqueza, así como tomar decisiones estratégicas sobre las operaciones, el modelo de financiamiento y posibles inversiones.

Existen diversos tipos de flujo de caja que miden ciertos aspectos de la empresa, entre los cuales se pueden enlistar los siguientes:

Flujo de caja operativo

Se refiere a los niveles y movimientos de capital en los aspectos operativos, es decir que son esenciales para la ejecución de las actividades del negocio. Examina ingresos y egresos sobre aspectos como suministro y mantenimiento de inventario y pago de empleados, por citar algunos casos. Está enfocado en el capital laboral.

Flujo de caja proyectado

El flujo de caja proiyectado tiene un enfoque para anticipar ingresos y gastos futuros para que pueda mantener el presupuesto de la empresa preparado, por ende, es fundamental el concepto de administración adecuado a los plazos de cuentas por pagar y por cobrar.

Flujo de caja directo

De la misma manera que el flujo de caja operativo, éste también incluye ingresos y gastos relacionados con las actividades comerciales de operación. Sin embargo, se incluyen rubros como inversiones e impuestos. Por lo tanto, es más completo, se puede analizar diariamente, según el flujo de efectivo.

Flujo de caja indirecto

Tiene en cuenta el demostrativo de resultados efectivos (DRE), que sirve para verificar si la empresa obtuvo ganancias o pérdidas en un período determinado.

Flujo de caja libre

Evalúa la capacidad para generar capital para manejar sus vencimientos a corto, mediano o largo plazo, por lo que se debe proyectar los resultados comerciales en un período de 60 a 90 días.

Cálculo del flujo de caja

Se calcula considerando el beneficio neto a las amortizaciones realizadas en un periodo determinado, a través de la siguiente fórmula:

Flujo de caja = Beneficios netos + Amortizaciones + Provisiones + Cuentas por pagar – Cuentas por cobrar.